Việc hạch toán tiền gửi tiết kiệm có kỳ hạn là một vấn đề khá quan trọng và được nhiều người quan tâm. Bởi đây là hình thức đầu tư tài chính, tuy không mang lại lợi nhuận cao như những kênh đầu tư chứng khoán hay bất động sản nhưng thay vào đó nó mang tính an toàn, ổn định và ít rủi ro hơn. Hôm nay chúng ta sẽ cùng tìm hiểu những kiến thức về nguyên tắc cũng như phương pháp hạch toán tiền gửi tiết kiệm có kỳ hạn.

Nguyên tắc hạch toán

Tài khoản 128 này dùng để phản ánh số dư hiện có và tình hình biến động tăng, giảm của các khoản đầu tư hạch toán tiền gửi tiết kiệm có kỳ hạn, như:

- Các khoản tiền gửi tiết kiệm ngân hàng có kỳ hạn rõ ràng

- Các khoản trái phiếu, cổ phiếu ưu đãi của bên phát hành bắt buộc phải mua lại tại một thời điểm nhất định trong tương lai

- Các khoản cho vay được nắm giữ đến ngày đáo hạn nhằm mục đích thu lãi hàng kỳ

- Các khoản đầu tư nắm giữ cho đến ngày đáo hạn khác

Kế toán phải mở sổ chi tiết để có thể theo dõi từng khoản đầu tư nắm giữ đến ngày đáo hạn theo từng kỳ hạn, từng đối tượng, từng loại nguyên tệ, từng số lượng.

Khi lập BCTC, kế toán căn cứ vào kỳ hạn để trình bày là tài sản dài hạn hay ngắn hạn

Doanh nghiệp cần phải hạch toán đầy đủ và kịp thời những khoản doanh thu hoạt động tài chính phát sinh từ các khoản đầu tư như lãi tiền gửi, lãi cho vay, lỗ khi thanh lý, nhượng bán các khoản đầu tư nắm giữ đến ngày đáo hạn.

Khi chưa lập dự phòng phải thu khó đòi theo quy định của pháp luật, kế toán cần đánh giá lại khả năng thu hồi đối với các khoản đầu tư đáo hạn.

Tại thời điểm lập BCTC, kế toán phải có hoạt động đánh giá lại tất cả những loại đầu tư được phân loại vào trong khoản mục tiền tệ. Có gốc ngoại tệ theo tỷ giá giao dịch trên thực tế cuối kỳ:

- Tỷ giá được áp dụng với những khoản tiền gửi bằng ngoại tệ là tỷ giá mua vào của ngân hàng. Nơi mà doanh nghiệp mở tài khoản tiền gửi.

- Tỷ giá áp dụng đối với những khoản đầu tư nắm giữ cho tới ngày đáo hạn khác gọi là tỷ giá mua vào của ngân hàng. Nơi mà doanh nghiệp thường xuyên có giao dịch.

Kết cấu và nội dung phản ánh của tài khoản 128 – Hạch toán tiền gửi có kỳ hạn

Bên Nợ:

Giá trị những khoản đầu tư được nắm giữ đến ngày đáo hạn tăng.

Bên Có:

Giá trị những khoản đầu tư nắm giữ đến ngày đáo hạn giảm.

Số dư bên Nợ:

Giá trị những khoản đầu tư được nắm giữ cho đến ngày đáo hạn hiện có, tại thời điểm báo cáo.

- Tài khoản 128 – Đầu tư nắm giữ cho tới ngày đáo hạn có 4 tài khoản cấp 2

- Tài khoản 1281 – Tiền gửi có kỳ hạn: Phản ánh được tình hình tăng, giảm và số hiện có của tiền gửi tiết kiệm có kỳ hạn.

- Tài khoản 1282 – Trái phiếu: Phản ánh được tình hình tăng và giảm và số hiện có của những loại trái phiếu mà doanh nghiệp đó có khả năng hay có ý định nắm giữ đến ngày đáo hạn.

- Tài khoản 1283 – Cho vay: Phản ánh tình hình tăng và giảm hay số hiện có của những khoản cho vay dựa theo khế ước giữa hai bên nhưng không được giao dịch mua và bán trên thị trường như chứng khoán.

- Tài khoản 1288 – Các khoản đầu tư khác được nắm giữ cho tới ngày đáo hạn: Phản ánh được tình hình tăng, giảm và số hiện có của những khoản đầu tư khác. Được nắm giữ tới ngày đáo hạn, như cổ phiếu ưu đãi bắt buộc phía bên phát hành phải mua lại ở một thời điểm nhất định trong tương lai, thương phiếu.

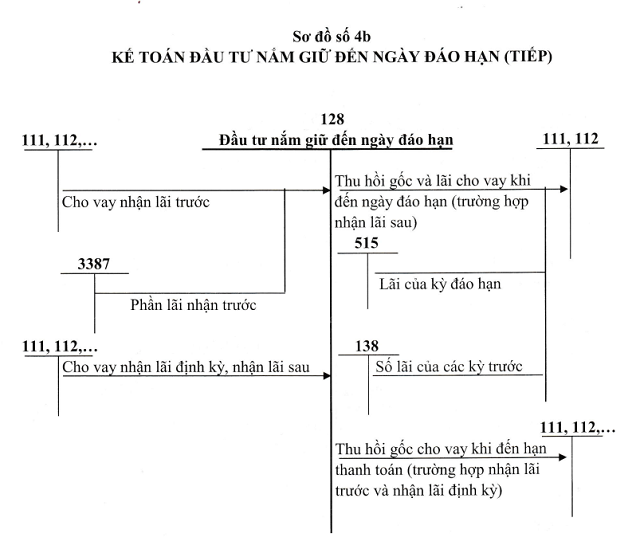

Phương pháp để hạch toán tiền gửi tiết kiệm có kỳ hạn

Khi doanh nghiệp gửi tiền có kỳ hạn, cho vay, mua các khoản đầu tư để nắm giữ đến ngày đáo hạn bằng tiền, kế toán hạch toán

- Nợ TK 128 – Đầu tư nắm giữ đến ngày đáo hạn

- Có các TK 111, 112 – Tiền mặt, tiền gửi ngân hàng

Định kỳ khi nhận các khoản phải thu về lãi tiền gửi, lãi trái phiếu, lãi cho vay hay kế toán hạch toán

- Nợ TK 138 – Những khoản phải thu khác

- Nợ TK 128 – Đầu tư nắm giữ cho đến ngày đáo hạn (lãi nhập gốc)

- Có TK 515 – Doanh thu từ hoạt động tài chính kinh doanh

Bút toán khi thu hồi những khoản đầu tư nắm giữ đến ngày đáo hạn

- Nợ TK 111, 112 và nợ TK 131, 152, 156, 211, ….(theo trình tự các giá trị hợp lý)

- Nợ TK 635 – Chi phí tài chính (nếu bị lỗ)

- Có TK 128 – Đầu tư nắm giữ tới ngày đáo hạn (giá trị ghi sổ)

- Có TK 515 – Doanh thu hoạt động từ tài chính (nếu lãi)

Chuyển các khoản đầu tư nắm giữ đến ngày đáo hạn thành đầu tư vào công ty con, công ty liên doanh, liên kết, ghi

- Nợ các TK 221, 222 (theo các giá trị hợp lý)

- Nợ TK 635 – Chi phí tài chính (nếu bị lỗ)

- Có TK 128 – Đầu tư nắm giữ tới ngày đáo hạn (giá trị ghi sổ)

- Có các TK liên quan (nếu như phải đầu tư thêm)

- Có TK 515 – Doanh thu từ hoạt động tài chính (nếu có lãi).

Kế toán các giao dịch liên quan tới trái phiếu nắm giữ đến ngày đáo hạn

Trường hợp khi mua trái phiếu nhận lãi trước:

Khi trả tiền mua trái phiếu nhận lãi trước, kế toán hạch toán

- Nợ TK 128 – Đầu tư nắm giữ đến ngày đáo hạn

- Có TK 111, 112, … (số tiền thực phải chi)

- Có TK 3387 – Doanh thu chưa được thực hiện (phần lãi nhận trước)

Định kỳ, tính và kết chuyển lãi của kỳ kế toán theo số lãi phải thu từng kỳ:

- Nợ TK 3387 – Doanh thu chưa thực hiện

- Có TK 515 – Doanh thu từ hoạt động tài chính.

Thu hồi giá gốc của trái phiếu khi đến thời hạn thanh toán, ghi:

- Nợ các TK 111, 112, …tiền mặt, tiền gửi ngân hàng

- Có TK 128 – Đầu tư được nắm giữ tới ngày đáo hạn (1282).

Hi vọng thông qua bài viết trên, các bạn đã nắm được nguyên tắc và cách hạch toán tiền gửi tiết kiệm có kỳ hạn một cách đơn giản. Hãy vận dụng những thông tin bổ ích trên để áp dụng vào trong công việc và thực tế nhé.